보내는 기사

'30억 넘는 상속, 부자 감세 논란 자초'... 상속세 최고세율 낮춘다

이미 가입된 회원입니다.

만 14세 이상만 회원으로 가입하실 수 있습니다.

최상목 부총리 겸 기획재정부 장관. 기재부 제공

정부가 24년 만에 상속세를 대폭 완화한다. 최고세율을 10%포인트 낮추는 게 골자다. 최대주주가 상속하는 주식 가치를 20% 높게 평가하는 할증평가 폐지도 재차 공식화했다. 상속세 개편만으로 내년 2조 원 이상, 내후년부터 매년 4조 원의 세수가 증발해 재정 부담이 커질 것이라는 우려가 나온다. 고액 자산가에게 혜택이 집중돼 ‘부자 감세’ 논란도 불가피하다.

25일 정부는 ‘2024년 세법개정안’을 발표하면서 “경제 여건 변화와 세 부담 완화를 위해 상속‧증여세율과 과세표준, 공제금액을 조정하기로 했다”고 밝혔다. 경제 성장과 자산가격 상승에도 세율 변화 등이 없어 사실상 ‘자동 증세’ 된 상속세 부담을 덜기 위한 '조세체계 합리화'가 명분이다. 1997년 대비 전국 부동산 평균 가격은 2.2배, 수도권은 2.8배 올랐다.

상속세 세율 변화. 그래픽=강준구기자

상속세 개정안의 핵심은 세 가지다. 먼저 최고세율을 낮추고 관련 과세표준을 조정한다. 과세표준은 상속재산에서 각종 공제액을 뺀 금액을 말한다. 현재는 과세표준이 10억 원 초과~30억 원 이하인 경우 40%, 30억 원 초과 시 세율 50%로 과세한다. 그러나 개정안은 10억 원 초과 과세표준에 대해 40%의 세율을 일괄 적용하기로 했다. 경제협력개발기구(OECD) 중 일본(55%)에 이어 두 번째로 높았던 최고세율이 미국‧영국과 같은 수준까지 낮아지게 되는 셈이다.

가장 낮은 세율(10%)을 적용하는 최하위 과세표준 구간은 확대(1억→2억 원 이하)하고, 자녀공제 금액은 10배(1인당 5,000만→5억 원) 늘린다. 저출생 문제가 심각한 만큼 다자녀 가구에 더 많은 혜택을 주기 위한 조치다.

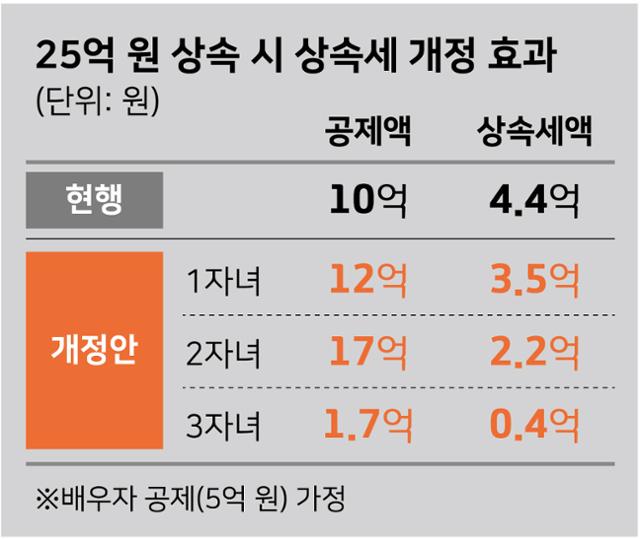

상속세 공제는 기초공제(2억 원)에 자녀공제를 더한 합계액과 일괄공제 5억 원 중 큰 금액으로 공제받는다. 그동안엔 자녀공제액이 적어 일괄공제를 받는 경우가 대다수였다. 앞으론 자녀공제가 더 유리하다. 상속재산이 25억 원이고 상속인이 배우자와 자녀 2명을 둔 경우 현행 세제에선 배우자‧일괄공제를 적용받아 4억4,000만 원을 상속세로 내야 한다. 반면 개정안에선 배우자‧기초‧자녀공제 17억 원을 받아 세액이 1억7,000만 원으로 준다. 자녀가 3명이면 4,000만 원만 납부하면 된다.

25억 원 상속 시 상속세 개정 효과. 그래픽=강준구기자

기업의 상속 부담을 덜기 위한 가업상속공제 대상은 중소기업‧연매출액 5,000억 미만 중견기업에서 중소‧중견기업 전체로 늘리고, 매출액 대비 연구개발(R&D) 비중 등의 요건을 충족한 기업은 공제한도를 2배(최대 600억→1,200억 원) 확대한다. 비수도권 투자 촉진을 위해 지정한 기회발전특구에서 창업하거나 이곳으로 이전한 기업엔 공제한도 없이 가업상속공제를 적용한다. 최상목 부총리 겸 기획재정부 장관은 “높은 세율로 인한 시장 왜곡을 개선하고, 경제 활력을 높이고자 했다”고 설명했다.

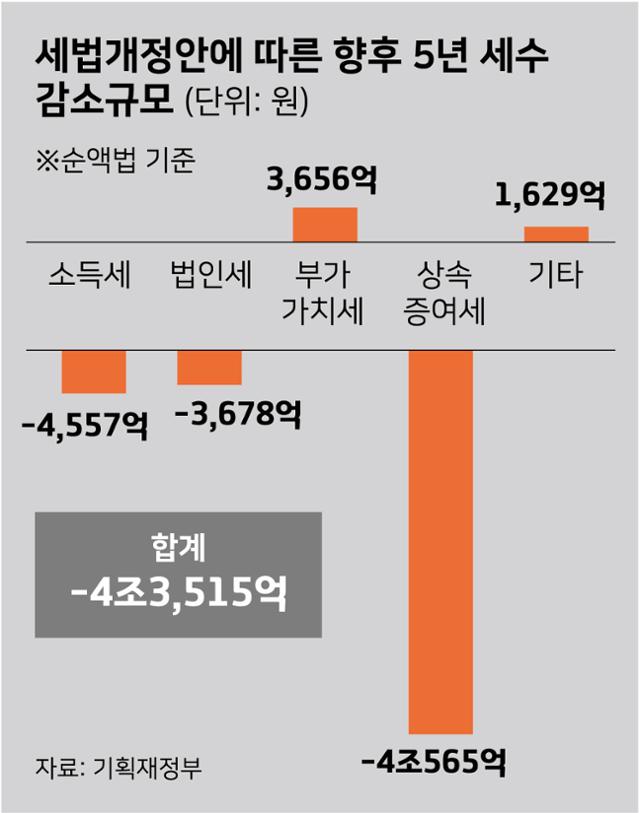

그러나 지난해 56조 원의 세수 펑크가 났고 올해도 10조 원 이상 세수가 줄어들 것으로 예상되는 상황에서 잇따른 감세정책은 재정에 상당한 부담을 줄 수 있다. 정부는 세법 개정으로 향후 5년간 4조3,515억 원의 세수가 줄 것으로 봤다. 그중 약 93%가 상속세 몫이다.

세법 개정에 따른 세수 증감을 직전 연도과 비교하는 정부 방식(순액법)이 아니라, 세법개정안을 발표한 연도를 기준으로 매해 얼마 줄었는지 따지는 누적법으로 계산하면 세수 감소액은 눈덩이처럼 불어난다. 같은 기간 약 18조4,000억 원의 세수가 줄어들 것으로 추산됐다. 상속세만 해도 내년 2조4,199억 원 감소 후 내후년부터 4조565억 원씩 덜 걷힌다. 윤석열 정부가 출범한 2022년 첫 세법개정안부터로 범위를 넓히면 누적법으로 따진 총세수감소액은 81조 원에 달한다. 정정훈 기재부 세제실장은 “5년간 누적 세수 약 2,000조 원 대비 81조 원 규모로, 적은 금액은 아니지만 지속적인 경제 성장을 위해 감내할 수 있는 수준”이라고 설명했다.

세법개정안에 따른 향후 5년 세수 감소규모. 그래픽=강준구기자

상속세 개편 혜택이 고소득층에 편중된 만큼 부자 감세 논란도 뒤따를 것으로 보인다. 순액법 기준 상속세 세수 감소액은 전체적인 과세표준 조정으로 8만3,000명이 5,000억 원의 혜택(1인당 약 600만 원)을 볼 것으로 추산됐다. 이에 비해 최고세율 인하로는 2,400명이 1조8,000억 원의 세금(1인당 7억5,000만 원)을 덜 내게 된다. 부의 대물림을 막겠다는 목적의 상속세를 개편하면서 고소득층에 더 큰 혜택을 안긴 셈이다.

박훈 서울시립대 세무학과 교수는 “최고세율 인하는 특정 계층에 혜택이 쏠릴 수 있어 더 신중하게 접근해야 한다”고 지적했다. 부자 감세를 비판해 온 야당이 의석수 과반을 차지한 만큼 상속세법 개정안이 국회 문턱을 넘을 수 있을지도 불투명하다.

정부는 국회를 설득하는 한편, 이르면 내년 상반기 상속세 부과 방식을 현행 유산세에서 유산취득세로 전환하는 방안도 내놓을 방침이다. 유산취득세는 상속자산 전체가 아니라, 각 상속인이 실제 상속받는 유산에 대해서만 세금을 부과하는 방식이어서 세 부담이 적다.

신고 사유를 선택해주세요.

작성하신 글을

삭제하시겠습니까?

로그인 한 후 이용 가능합니다.

로그인 하시겠습니까?

이미 공감 표현을 선택하신

기사입니다. 변경을 원하시면 취소

후 다시 선택해주세요.

구독을 취소하시겠습니까?

해당 컨텐츠를 구독/취소 하실수 없습니다.

댓글 0